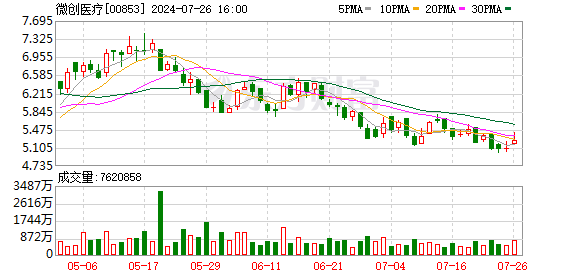

曾经号称要对标美敦力,拆分12家子公司上市,存在万亿市值基因的微创医疗,如今已进入偿债倒计时。

近日,微创医疗发布2023年度业绩报告,这份报告并没有让关注者感到惊喜。

微创医疗的业绩不仅较2022年再次下滑,而且毕马威作为审计机构还在微创医疗的财报中提示,其可持续经营能力存在重大不确定因素。原因在于,微创医疗今年6月前必须偿还两笔合计为7.43亿美元的债务。

相比之下,2023年末,公司账上的现金及等价物仅有10.19亿美元。微创医疗能否摆脱危机?

分拆上市反成累赘

微创医疗2023年年报数据显示,公司全年营收9.5亿美元,同比增长15.8%;毛利5.3亿美元,同比增长6%;年内亏损6.48亿美元,亏损程度再扩大10.4%。这已经是微创医疗连续亏损的第四年。

微创医疗于1998年在上海张江成立,2010年成功登陆港交所。2019年乘科创板之东风,微创医疗分拆出的子公司心脉医疗上市第一天股价就暴涨超200%。

此后三年,微创医疗的分拆计划也都顺利完成,分别于2021年2月、2021年11月、2022年7月、2022年8月分拆出心通医疗、微创机器人、微创脑科学、微电生理上市。

微创医疗一直以跨国药械巨头美敦力为对标。在2020年的股东大会上,董事长常兆华曾豪言,“微创医疗是一家有万亿市值基因的公司。”2023年股东大会上,常兆华又称要分拆出12家子公司上市。

分拆业务独立上市,让微创医疗尝到了甜头,但也让其栽了跟头。子公司上市后,微创医疗获得了大笔资金,2021年末,公司账面上的现金及等价物达到巅峰17.54亿美元。但部分盈利能力较差的子公司虽然成功上市,但在合并至公司报表后只增营收,不增利润,反倒对微创医疗的业绩产生了影响。

此外,微创医疗的分拆计划也于去年踩下了“刹车”。2023年5月,微创医疗子公司微创心律向港交所递表,但6个月内未能完成上市,招股书已失效。

值得注意的是,在2021年的C轮融资中,微创心律与高瓴签订“对赌协议”。其中提到,微创心律如果不能在2025年7月17日前完成上市,或者微创心律完成首次公开发售市值少于15亿美元,且微创心律所得款项总额少于1.5亿美元,均会面临赎回风险。

连亏四年债务高悬

纵向来看,微创医疗的业绩从2020年出现亏损,此后一蹶不振。2019年至2022年间,微创医疗分别实现营收7.93亿美元、6.49亿美元、7.79亿美元、8.41亿美元;年内利润2900.9万美元、-2.23亿美元、-3.51亿美元、-5.88亿美元。

之所以2020年成为微创医疗盈亏的分水岭,原因有二,一是新冠疫情;二是集采。

微创医疗2020年半年报显示,受疫情影响,微创医疗上半年营收同比减少21.79%,净利润亏损4.73亿元。公司在财报中称,随着疫情的稳定,全国门诊量快速回升。但因为美国疫情尚未得到控制,因此海外市场很可能继续拖累公司业绩。

2020年下半年启动的国家高值医用耗材冠脉支架集中带量采购让微创医疗雪上加霜。集采之下,曾经均价1.3万元左右的冠脉支架定价下降至700元左右。微创医疗作为国内心脏冠脉支架的龙头企业,在2020年的国家集采中,有两款产品入围,累计意向采购量约37.66万个,占国家支架集采总量的35%。

业绩承压,叠加研发新产品的高额投入,微创医疗的财务状况不容乐观。微创医疗账面上的现金及等价物在2021年达到巅峰后,迅速滑落至2022年的12.03亿美元,到了2023年又降至10.19亿美元。

因此,在分拆子公司融资的基础上,微创医疗又开始了“借债经营”之路。2021年至2023年,微创医疗的资产负债率持续上升,分别为49.4%、55.1%、64.3%。

偿债倒计时

高额的债务始终是悬在微创医疗头上的达摩克利斯之剑。在2023年年报发布后,这把“剑”有了具体的落下时间。

微创医疗在2023年年报中表示,公司拥有需在2024年6月到期赎回的本金额为4.48亿美元的可换股债券,以及需于2024年到期偿还的短期银行借款2.95亿美元。简单来说,就是微创医疗要在今年6月到期前,偿还合计7.43亿美元的债务。

但截至2023年末,微创医疗账上的现金及现金等价物仅剩10.19亿美元,这也使毕马威作为微创医疗的审计机构,在财报中提示其可持续经营能力存在重大不确定因素。

上述微创医疗提到的需赎回的可换股债券要追溯到2021年6月,彼时微创医疗股价正处于高峰,达到70港元左右。公司选择发布可转债融资计划,共计发行7亿美元可转债,初始换股价每股92.8163港元,溢价高达32.5%。当微创医疗的股价超过这一换股价时,可转债的持有人就可以通过将债券转化为股票而获利。

清华大学原副教授马永斌向《国际金融报》记者表示,“可转债在资本市场上是一种相对较好的融资渠道。尤其是在二级市场不太活跃的情况下,很多上市公司想要直接定增,但有可能影响到流动性,而可转债拥有债和股的双重属性,还可以赎回,于上市公司而言比较灵活。对债权人来说,可转债有着固定收益,投资风险也相对较小。”

但显然,当时的管理层对于公司的股价过于乐观。时至今日,微创医疗的股价不涨反跌至个位数,投资者转股无望,微创医疗就只能偿债。

为此,去年12月,微创医疗连发两份公告,其中一份宣布,计划赎回7亿美元的2026年到期的零息可转债;另一份称,公司计划发布新的有息可转债计划,并坦诚道,募集资金大部分净额将用于置换中期及长期境外债务。

在2023年年报中,微创医疗还提到,公司为改善自身财务状况已采取若干计划及措施,包括内部成本控制,同多家银行和潜在投资者磋商再融资,以及重续现有银行借款等。

在马永斌看来,一般像微创医疗这样债务高,业绩又承压的上市公司,最有可能改变局面的方式就是变卖资产,也就是出售公司的部分项目或者旗下子公司来偿债。

截至4月3日收盘,微创医疗股价报收5.96港元,涨1.71%。至于其能否在2024年6月前力挽狂澜,扭转局面宁夏配资,目前来看仍是未知。但可以明确的是,留给微创医疗的时间已经不多了。